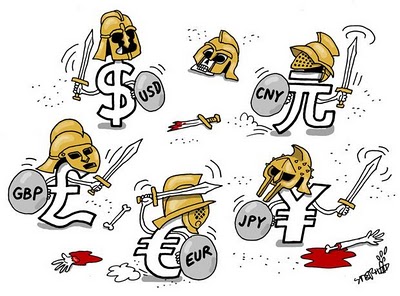

Decizia Băncii Centrale Europene (BCE) de a tipări în scurt timp peste 1 trilion de euro a renăscut îngrijorările cu privire la războiul valutelor. Cursul euro a scăzut cu aproximativ 20% în ultimele șase luni după nesfârșite aluzii din partea BCE. Ne aflăm într-un „război al devizelor” și aceasta încă din 2008. Sistemul monetar global curent este extrem de defectuos, în ciuda existenței Fondului Monetar internațional (FMI), care se presupune că a fost creat pentru susținerea cooperării monetare și stabilității financiare. Cu toate acestea, FMI a fost straniu de tăcut în ultima vreme, fapt ce nu a trecut neobservat de cei care finanțează FMI. Prezenta regulă nescrisă privind politica ratei de schimb presupune că intervenția directă nu este privită cu ochi buni, dar intervenția indirectă este acceptată cu condiția ca rata de schimb să nu fi fost obiectivul inițial al acelei politici. Raționamentul în acest caz este similar cu cel folosit atunci când lansezi o bombă de 450 kg asupra unui terorist, distrugând complet o grădiniță și apoi spunând că „nu este nicio problemă de vreme ce principala noastră țintă a fost teroristul”.

Este pur și simplu iresponsabil să privești doar efectele directe, nu și pe cele indirecte ale politicilor economice. Politica SUA de relaxare cantitativă din ultimii șase ani a obligat țările emergente să impună controale ale capitalului și alte restricții valutare și să intensifice tipărirea monedă. Actuala politică monetară a Japoniei, care devalorizează yenul, produce vecinilor ei chinezi și coreeni o adevărată consternare. Banca populară din China a redus recent cerințele privind rezervele și plănuiește să lărgească banda comercială a monedei sale. Haideți să îi spunem acestui fapt pe adevăratul lui nume - represalii și escaladare a războaielor valutare la nivel mondial.

Devalorizarea valutelor ajută într-adevăr exportatorii?

Desigur, aceste acțiuni sunt fundamentate pe o altă concepție greșită promulgată de economiști: o monedă depreciată va permite exportatorilor să-și reducă prețurile în afara granițelor, ajutându-i să acumuleze cotă de piață, și în acest fel să-și mărească profiturile, cu externalități pozitive pentru economia locală. Greșeala acestui raționament constă în considerarea exclusiv a efectelor directe, ignorând total alte efecte directe sau indirecte.

Un exemplu simplu va clarifica acest lucru. Să presupunem că rata de schimb este 1 dolar la 1 euro. Exportatorul european își vinde produsul pentru 100 dolari în Statele Unite pe care îi convertește în 100 euro pentru a-și acoperi costul de producție de 80 euro. Acum să presupunem că euro se depreciază astfel încât este nevoie de 1.5 euro pentru a obține 1 dolar. Exportatorul va putea acum să-și reducă prețul la 66.66 dolari de vreme ce aceasta va aduce același număr de euro ca înainte de depreciere. El a dobândit un avantaj competitiv față de rivalii lui de peste graniță precum și beneficii pentru economia locală.

Prima problemă întâlnită la acest scenariu este aceea că, folosindu-se de noi instrumente financiare cum ar fi swap-urile și contractele futures financiare, mulți exportatori pot acoperi riscul de schimb extern pe termen lung și s-ar putea să se fi angajat deja în menținerea ratei pentru care schimbă dolari pentru euro.

A doua problemă a acestui scenariu este aceea că în ziua de astăzi mulți exportatori importă majoritatea input-urilor. Un BMW are componente ce provin din toate părțile lumii. Motoarele pot veni din Marea Britanie. Scaunele de piele pot proveni din China și caroseria din Brazilia. Dacă deprecierea duce la creșterea prețurilor input-urilor de la 80 la 120 euro, exportatorul nu va putea să-și reducă prețurile exprimate în dolari și, în consecință, nu va câștiga din competitivitate. Sigur că, nu toate costurile sunt cele ale input-urilor importate. Aceasta, totuși, subliniază cum deprecierile ajută în mod real exportatorii.

Lucrătorii nu beneficiază de pe urma deprecierii

Dacă costul intern, dominat de cheltuieli cu forța de muncă, nu se aliniază la prețurile de import mai ridicate ce rezultă după depreciere, exportatorii vor câștiga, dar acest câștig provine din reducerea veniturilor reale ale lucrătorilor din interiorul economiei. Dacă acești angajați vor negocia în cele din urmă o creștere a salariilor nominale pentru a-și aduce salariile reale înapoi la valoarea de dinaintea deprecierii, câștigul exportatorilor va dispărea. Deprecierea a generat doar un câștig temporar.

Puțini jurnaliști par să înțeleagă că o politică care ar putea reduce valoarea de schimb externă a unei valute este, în realitate, o politică de transfer a bogăției de la angajați-clasa de mijloc și cea săracă-la cei mai bogați proprietari din industriile exportatoare. Este un alt exemplu prin care banca centrală acționează ca un Robin Hood inversat, luând de la cei ce nu au pentru a da celor ce au.

Mai mult decât atât, sunt numeroase alte efecte indirecte care fac din deprecierea valutei un foarte prost obiectiv de politică (macroeconomică, n.t.). Mises a explicat cum contabilitatea standard a balanței de plăți nu poate fi folosită atunci când unitatea de calcul este distorsionată. Chiar dacă exportatorii sunt mai profitabili, acesta nu este un lucru de care să ne bucurăm dacă un profit nominal mai ridicat este echivalentul unui profit real mai scăzut.

Fără îndoială, alți actori economici sunt de asemenea afectați de o politică de tipul „cerșește de la vecinul tău”. Consumatorii vor suporta povara prețurilor ridicate la produsele străine/importate. Firmele naționale care-și importă inputurile și își vând produsele pe piața locală vor fi de asemenea pasibile de pierderi.

Distorsionarea prețurilor afectează economia

O monedă depreciată reflectă, în cazul unei țări, moneda tipărită de banca ei centrală mai rapid decât ar face-o vecinii acelei țări. Totuși tipărirea banilor prejudiciază toate firmele, inclusiv pe cele exportatoare. Printarea banilor modifică prețurile absolute și pe cele relative. Aceasta interferează cu semnalele critice pe care prețurile le trimit de-a lungul timpului în legătură cu ce anume și cum își dorește societatea ca bunurile și serviciile să fie produse.

Europa nu are nevoie de un euro mai slab, ci de o reformă structurală semnificativă. Europa ar trebui să învețe din experiența Letoniei privind reformarea. În 2009-2010, Letonia a redus cheltuielile guvernamentale de la 44% din PIB la 36%. A concediat 30% dintre funcționarii publici, a închis jumătate din agențiile guvernamentale și a redus salariul mediu din sectorul public cu 26% într-un singur an. Miniștrii din aparatul guvernamental au suferit reduceri salariale individualizate de 35%. Economia Letoniei a scăzut inițial cu 24%, dar și-a revenit puternic cu o rată anuală de creștere de aproximativ 5% în ultimii trei ani. Și cu toate acestea, Letonia a realizat aceasta fără să folosească moneda ca o armă, de vreme ce și-a păstrat moneda inițială, lats-ul, la un curs fix față de euro.

Acest articol a apărut în cadrul Institutului Mises, 13.02.2015.